Tóm tắt tin tức chung

1. Vai trò trú ẩn của bạc và bạch kim tiếp tục phát huy tốt trong bối cảnh căng thẳng leo thang tại khu vực Trung Đông. Vào thứ Ba ngày 10/10, các cuộc không kích của Israel đã tấn công dải Gaza. Bộ Y tế Gaza cho biết các cuộc không kích trả đũa của Israel đã khiến ít nhất 830 người thiệt mạng và 4.250 người bị thương tính đến hôm thứ Ba. Ngoài ra, đại sứ quán Israel tại Washington cho biết số người chết trong các cuộc tấn công cuối tuần của Hamas đã vượt quá 1.000 người.

Bên cạnh đó, lực mua hai mặt hàng còn được hỗ trợ bởi sự suy yếu của đồng USD. Đà tăng của đồng USD đang chững lại khi các quan chức Cục Dự trữ Liên bang Mỹ (FED) liên tục đưa ra những quan điểm “ôn hòa” trong thời gian gần đây.

2. Thị trường dầu toàn cầu đang đối mặt với rủi ro chính trị từ tình trạng hỗn loạn ở Trung Đông. Tuy nhiên, theo đánh giá từ một số chuyên gia ảnh hưởng khó nặng nề như trong quá khứ khi Tổ chức Các nước Xuất khẩu Dầu mỏ (OPEC) đã có nguồn dự trữ và năng lực sản xuất dồi dào.

Cụ thể, theo cơ quan Quản lý Thông tin Năng lượng Mỹ (EIA), nhóm OPEC, chủ yếu là Saudi Arabia và UAE, có tới hơn 4 triệu thùng/ngày công suất nhàn rỗi trong năm 2023 và năm 2024, chiếm khoảng 4% nguồn cung toàn cầu.

Lịch sự kiện kinh tế

.jpg) Năng Lượng

Năng Lượng

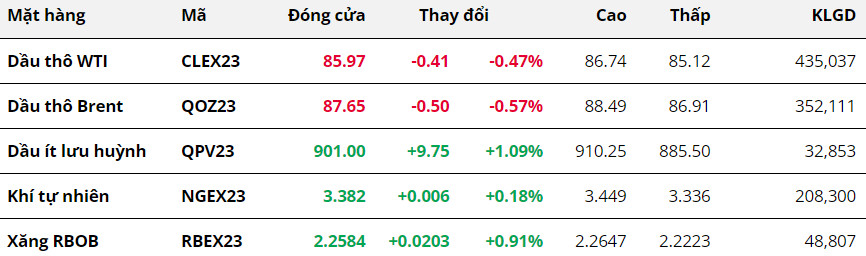

Giá dầu dứt đà tăng mạnh hai phiên liên tiếp

Giá dầu dứt đà tăng mạnh hai phiên liên tiếp

Khép lại ngày giao dịch 10/10, giá dầu suy yếu bởi tâm lý thị trường đã dần ổn định, triển vọng nguồn cung tích cực lấn át rủi ro chính trị. Giá dầu WTI chấm dứt đà tăng hai phiên liên tiếp với mức giảm 0,47% xuống 85,97 USD/thùng. Trong khi đó, giá dầu Brent giảm 0,57% xuống 87,65 USD/thùng.

Thị trường dầu toàn cầu đang đối mặt với rủi ro chính trị từ tình trạng hỗn loạn ở Trung Đông. Tuy nhiên, theo đánh giá từ một số chuyên gia ảnh hưởng khó nặng nề như trong quá khứ khi Tổ chức Các nước Xuất khẩu Dầu mỏ (OPEC) đã có nguồn dự trữ và năng lực sản xuất dồi dào.

Cụ thể, theo cơ quan Quản lý Thông tin Năng lượng Mỹ (EIA), nhóm OPEC, chủ yếu là Saudi Arabia và UAE, có tới hơn 4 triệu thùng/ngày công suất nhàn rỗi trong năm 2023 và năm 2024, chiếm khoảng 4% nguồn cung toàn cầu.

Con số này gần gấp đôi mức dự phòng mà nhóm nắm giữ trong các cuộc khủng hoảng khu vực khác. Điển hình là khi nhà máy lọc dầu Abqaiq của Saudi Arabia bị Iran ném bom vào năm 2019, hoặc khi các phiến quân Nhà nước Hồi giáo chiếm được những vùng đất rộng lớn ở Iraq vào năm 2014.

Ngoài ra, theo khảo sát mới nhất của Platts thuộc S&P Global Commodity Insights, sản lượng dầu thô của Tổ chức Các nước Xuất khẩu Dầu mỏ và đồng minh (OPEC+) đã tăng thêm 330.000 thùng/ngày lên 40,85 triệu thùng/ngày trong tháng 9, mức tăng tháng thứ hai liên tiếp. Nguyên nhân do sản lượng tăng ở Nigeria, Iran và Kazakhstan bù đắp mức cắt giảm của Saudi Arabia và Nga giúp hạ nhiệt giá dầu.

Trong khi đó, tập đoàn năng lượng nhà nước Saudi Arabia, Saudi Aramco mới đây đã thông báo tới ít nhất 4 khách hàng ở Bắc Á về việc sẽ cung cấp đầy đủ khối lượng dầu thô theo hợp đồng vào tháng 11, bất chấp việc quốc gia này duy trì chính sách cắt giảm sản lượng tự nguyện.

Về phía nguồn cung từ Nga, xuất khẩu dầu diesel có hàm lượng lưu huỳnh cực thấp (ULSD) từ cảng Primorsk của Nga trên Biển Baltic dự kiến sẽ tăng trong tháng 10 lên 0,7 triệu tấn từ 0,21 triệu tấn theo kế hoạch trước đó.

Các nguồn tin thị trường cho biết, kế hoạch xuất khẩu dầu diesel trong tháng 10 đã được sửa đổi, sau khi Nga dỡ bỏ một phần lệnh cấm xuất khẩu nhiên liệu. Điều này cũng góp phần xoa dịu tình hình nguồn cung nhiên liệu.

Về phía nhu cầu, tổng lượng tồn kho nhiên liệu và dầu thô của các nhà lọc dầu châu u hiện đang ở mức 1,02 tỷ thùng trong tháng 9, tăng 3% so với một năm trước, theo dữ liệu của Euroilstock. Trong đó, tồn kho sản phẩm chưng cất trung gian tăng hơn 9% so với cùng kỳ năm ngoái lên 391 triệu thùng. Tồn kho xăng ổn định trong cùng kỳ với 106.000 thùng. Điều này cho thấy nhu cầu tiêu thụ nhiên liệu của khu vực vẫn còn hạn chế.

Đáng chú ý, áp lực bán chốt lời tiếp tục được củng cố sau khi Quỹ Tiền tệ Quốc tế (IMF) hạ dự báo tăng trưởng tổng sản phẩm quốc nội (GDP) toàn cầu trong năm 2024 xuống 2,9%, từ mức 3,0% theo dự báo tháng 7.

Thêm vào đó, IMF đã nâng dự báo lạm phát toàn cầu lên 5,8% trong năm 2024, tăng từ mức 5,2% trong lần dự báo trước, đồng thời kêu gọi các ngân hàng trung ương duy trì chính sách tiền tệ thắt chặt cho đến khi áp lực giá cả hạ nhiệt. Lo ngại lãi suất tăng cao hạn chế nhu cầu, gây sức ép lên giá dầu trong phiên.

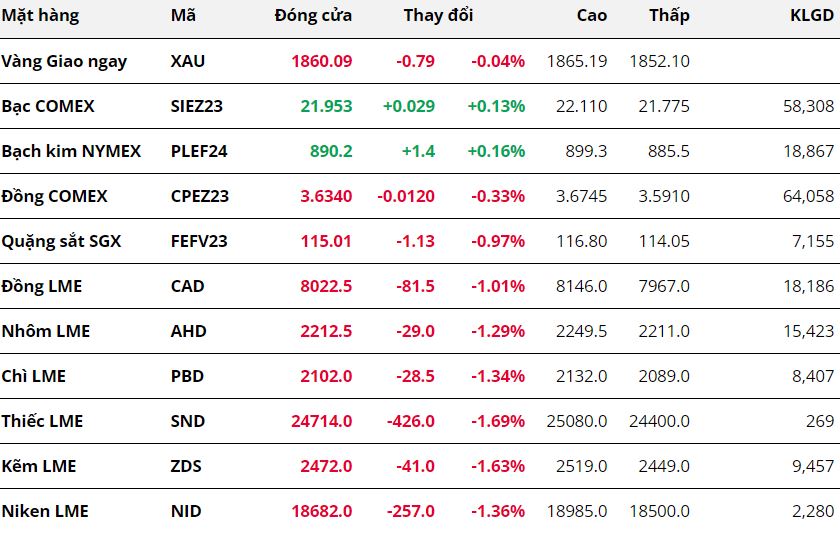

Kim Loại

Khép lại phiên giao dịch ngày 10/10, sắc đỏ áp đảo bảng giá kim loại. Đối với nhóm kim loại quý, vàng là mặt hàng giảm giá duy nhất trong nhóm khi giá giảm nhẹ 0,04% xuống 1.860,09 USD/ounce, trong khi giá bạc và giá bạch kim nối dài đà tăng sang phiên thứ ba liên tiếp. Cụ thể, giá bạc tăng 0,13% lên 21,95 USD/ounce và giá bạch kim đóng cửa tại mức 890,2 USD/ounce, sau khi tăng 0,16%.

Vai trò trú ẩn của bạc và bạch kim tiếp tục phát huy tốt trong bối cảnh căng thẳng leo thang tại khu vực Trung Đông. Vào thứ Ba ngày 10/10, các cuộc không kích của Israel đã tấn công dải Gaza. Bộ Y tế Gaza cho biết các cuộc không kích trả đũa của Israel đã khiến ít nhất 830 người thiệt mạng và 4.250 người bị thương tính đến hôm thứ Ba. Ngoài ra, đại sứ quán Israel tại Washington cho biết số người chết trong các cuộc tấn công cuối tuần của Hamas đã vượt quá 1.000 người.

Bên cạnh đó, lực mua hai mặt hàng còn được hỗ trợ bởi sự suy yếu của đồng USD. Đà tăng của đồng USD đang chững lại khi các quan chức Cục Dự trữ Liên bang Mỹ (FED) liên tục đưa ra những quan điểm “ôn hòa” trong thời gian gần đây.

Cụ thể, Chủ tịch Fed bang Atlanta, Raphael Bostic hôm thứ Ba cho biết FED không cần tăng lãi suất thêm nữa và nền kinh tế Mỹ sẽ không rơi vào suy thoái. Nhận xét này được đưa ra sau những bình luận vào cuối ngày thứ Hai từ các quan chức hàng đầu của FED, những người chỉ ra rằng lợi suất trái phiếu dài hạn của Mỹ tăng lên có thể khiến FED ngừng tăng lãi suất.

Kỳ vọng FED sẽ tạm dừng tăng lãi suất trong cuộc họp tháng 11 được thúc đẩy sau bình luận, kéo theo sự suy yếu của đồng USD. Chỉ số Dollar Index giảm 0,24% xuống 105,83 điểm, mức thấp nhất trong 2 tuần. Trong khi đó, bạc và bạch kim vốn được định giá bằng đồng USD. Do vậy, đồng Dollar Mỹ suy yếu đã hỗ trợ lực mua cả hai mặt hàng.

Đối với nhóm kim loại cơ bản, giá đồng COMEX quay đầu giảm sau hai phiên tăng liên tiếp, đóng cửa tại mức 3,63 USD/pound sau khi giảm 0,33%. Giá quặng sắt nối dài đà giảm sang phiên thứ tư liên tiếp khi giảm 0,97%, chốt phiên tại mức 115,01 USD/tấn, mức thấp nhất trong hơn 1 tháng.

Giá đồng và giá quặng sắt đều phải chịu áp lực do yếu tố tiêu thụ kém lạc quan. Sự yếu kém kéo dài trong lĩnh vực bất động sản của Trung Quốc vẫn đang là lực cản chính đối với nhu cầu đồng hay sắt thép, do lĩnh vực bất động sản Trung Quốc chiếm tỷ trọng lớn trong nhu cầu kim loại công nghiệp toàn cầu.

Thêm vào tâm lý bi quan, vào sáng ngày 10/10, Country Garden, nhà phát triển bất động sản tư nhân hàng đầu Trung Quốc, đã đưa ra cảnh báo rằng họ có thể đối mặt với nguy cơ vỡ nợ. Điều này đã làm tăng thêm mối lo ngại về thị trường bất động sản Trung Quốc và khiến triển vọng tiêu thụ đồng hay quặng sắt trở nên kém lạc quan, gây sức ép tới giá.

Hơn nữa, trên thị trường quặng sắt, việc một số nhà máy sản xuất thép của Trung Quốc hạn chế sản lượng cũng làm giảm nhu cầu quặng sắt, nguyên liệu đầu vào cho sản xuất thép. Theo kết quả khảo sát của công ty tư vấn Mysteel, sản lượng kim loại nóng trung bình hàng ngày tại 247 nhà máy thép Trung Quốc do công ty này giám sát đã giảm 19.800 tấn trong tuần kết thúc ngày 8/10.

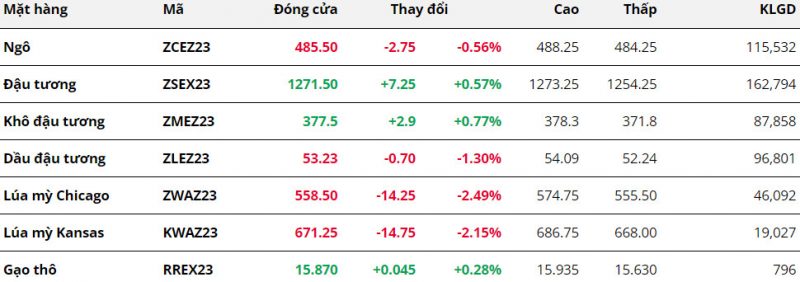

Nông Sản

Kết thúc phiên giao dịch ngày 10/10,

giá ngô tiếp tục suy yếu với mức giảm không đáng kể, đồng thời đánh dấu phiên giảm thứ 3 liên tiếp. Mặc dù đóng cửa trong sắc đỏ, nhưng nhìn chung giá vẫn chưa thể thoát khỏi xu hướng đi ngang dài hạn kéo dài từ giữa tháng 8. Những thông tin trái chiều từ Mỹ và Nam Mỹ trong các báo cáo quan trọng là nguyên nhân cho diễn biến giá trong phiên hôm qua.

Sau khi khởi sắc trong phiên đầu tuần, lúa mì nhanh chóng quay đầu và là mặt hàng kết phiên hôm qua với mức giảm mạnh nhất trong nhóm nông sản. Với việc thị trường đón nhận những thông tin tích cực mới về triển vọng nguồn cung, lực bán đối với lúa mì đã áp đảo ngay từ khi mở cửa khiến giá lao dốc gần 2,5%.

Giá đậu tương hợp đồng kỳ hạn đã ghi nhận mức tăng nhẹ vào hôm qua, chấm dứt chuỗi hai phiên liên tiếp suy yếu. Bên cạnh lực mua kỹ thuật của thị trường, đà hồi phục của đậu tương cũng đến từ triển vọng xuất khẩu tích cực tại Mỹ.

Dầu đậu tương đã tiếp tục suy yếu trong ngày hôm qua, do sức ép từ dầu thô và dầu cọ. Theo báo cáo của Hội đồng Dầu cọ Malaysia (MPOB), tồn kho dầu cọ cuối tháng 9 của nước sản xuất lớn thứ hai thế giới đã tăng 9,6% so với tháng trước, lên mức 2,31 triệu tấn, mức cao nhất trong 11 tháng qua. Bên cạnh đó, sản lượng dầu cọ thô tăng 4,33% lên mức 1,83 triệu tấn trong tháng 9, trong khi xuất khẩu giảm còn 1,2 triệu tấn. Đây là nguyên nhân khiến dầu cọ chịu sức ép và tác động “bearish” đến giá dầu đậu tương.

Nguyên Liệu Công Nghiệp

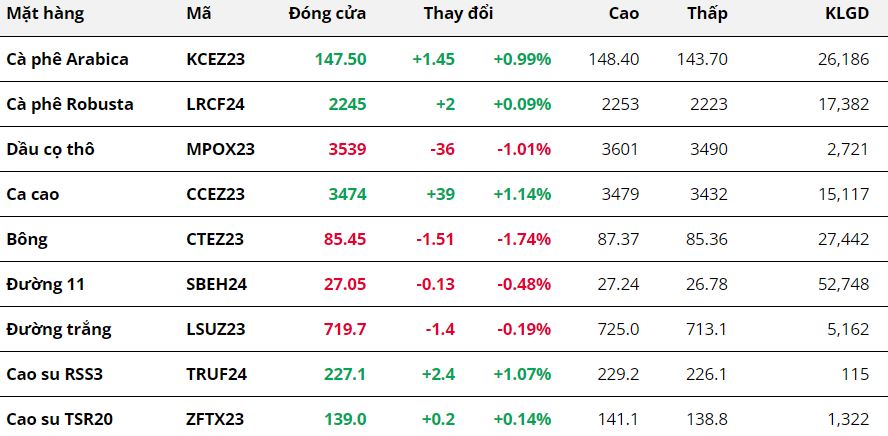

Cà phê Robusta hồi phục từ đáy vùng đáy 6 tháng

Cà phê Robusta hồi phục từ đáy vùng đáy 6 tháng

Thông tin từ Sở Giao dịch Hàng hóa Việt Nam (MXV) cho thấy, kết thúc ngày giao dịch 10/10, giá bông dẫn dắt đà suy yếu của nhóm nguyên liệu công nghiệp khi để mắt gần 2% giá trị so với tham chiếu. MXV cho biết nhu cầu đối với bông Mỹ có nguy cơ ngày càng thu hẹp đã gây sức ép lên giá.

Theo giới quan sát, căng thẳng thương mại giữa Mỹ và Trung Quốc có thể khiến quốc gia tỷ dân tìm kiếm các nguồn cung bông thay thế từ Brazil và Úc. Đồng thời, đồng USD đang ở mức cao cũng khiến giá bông Mỹ còn đắt đỏ đối với khách hàng nắm giữ các loại tiền tệ khác. Chi phí nắm giữ lớn cũng góp phần khiến nhu cầu về mặt hàng nắm ảm đạm.

Cùng với đó, giá dầu cọ quay trở lại xu hướng giảm trong phiên hôm qua với mức giảm 1,01%, sau khi Hội đồng Dầu cọ Malaysia (MPOB) công bố báo cáo tháng này.

Theo đó, tồn kho dầu cọ cuối tháng 9 của Malaysia đạt 2,31 triệu tấn, tăng 9,6% so với một tháng trước. Đây cũng là mức tồn kho cao nhất trong vòng 11 tháng của nước này, trong bối cảnh sản lượng tăng trong khi xuất khẩu giảm.

Cùng chung xu hướng, giá hai mặt hàng đường quay đầu suy yếu sau 4 phiên tăng liên tiếp, đóng cửa giá đường 11 giảm 0,48% và giá đường trắng giảm 0,19% so với tham chiếu. Sản lượng đường tăng mạnh tại Brazil xoa dịu lo lắng về nguồn cung thấp từ các quốc gia Châu Á.

Cụ thể, Brazil đã sản xuất 3,36 triệu tấn đường trong nửa cuối tháng 9, vượt kỳ vọng mức 3,22 triệu tấn của thị trường và tăng gần gấp đôi số lượng được thấy vào thời điểm này một năm trước.

Ở chiều ngược lại, giá Arabica tăng gần 1% so với tham chiếu sau khi đồng tiền nội địa của Brazil mạnh lên, làm hạn chế nhu cầu bán cà phê của nông dân nước này.

Dù chỉ số Dollar Index chỉ mất 0,24% trong phiên hôm qua, nhưng việc đồng Real nội tệ của Brazil mạnh lên đã đẩy tỷ giá USD/Brazil Real giảm mạnh 1,63%. Chênh lệch tỷ giá thu hẹp đã thúc đẩy nông dân Brazil hạn chế hơn trong việc bán cà phê, do thu về ít nội tệ hơn.

Sau khi chạm mức thấp nhất trong gần 6 tháng, giá Robusta hợp đồng tháng 1 năm 2024 đã khởi sắc trong phiên hôm qua với mức tăng nhẹ 0,09% so với tham chiếu. Xuất khẩu cà phê tháng 9 tiếp tục giảm tại Việt Nam khiến cho lo ngại về nguồn cung vừa dịu lại bùng lên.

Theo Tổng cục Hải quan, Việt Nam đã xuất khẩu 50.967 tấn cà phê (tương đương 849.450 bao loại 60kg) trong tháng 9, giảm mạnh 39,8 % so với tháng 8 và 47,2 % so với cùng kỳ năm 2022. Lũy kế xuất khẩu cà phê trong 9 tháng đầu năm nay ở mức 1,25 triệu tấn, giảm 8,3% so với cùng kỳ năm 2022 và tổng giá trị xuất khẩu cao hơn 0,7% so với cùng kỳ năm trước.

Cùng chung xu hướng giá thế giới, trên thị trường nội địa, ghi nhận trong sáng nay, giá cà phê nhân xô tại Tây Nguyên và các tỉnh Nam Bộ hồi phục nhẹ 100 đồng/kg, kết thúc chuỗi giảm sâu 7 ngày liên tiếp. Theo đó, cà phê trong nước được thu mua quanh mức 63.300 - 63.900 đồng/kg. Tuy nhiên, so với cuối tháng 9, giá cà phê nội địa hiện vẫn thấp hơn đến gần 3.000 đồng/kg

Nguồn: Trung tâm tin tức sở giao dịch hàng hóa phái sinh Việt Nam MXV & VMEX & QMV Group