Tóm tắt tin tức chung

1. Các nhà đầu tư đang ngày càng băn khoăn rằng liệu Cục Dự trữ Liên bang Mỹ (Fed) đã sẵn sàng cắt giảm lãi suất hay chưa.

CNBC đánh giá đây là một vấn đề có ảnh hưởng lớn đến nền kinh tế và thị trường chứng khoán.

Hai báo cáo kinh tế công bố trong tuần này có thể sẽ giúp nhà đầu tư xác định hướng đi của ngân hàng trung ương Mỹ cũng như hướng phản ứng của thị trường khi chính sách tiền tệ thay đổi.

2. Kỳ vọng thị trường về lãi suất của Cục Dữ trữ Liên bang Mỹ (FED) đang có sự thay đổi, khi một số quan chức cho rằng FED không nên vội vàng cắt giảm chi phí vay. Thống đốc FED, ngài Christopher Waller cho rằng lạm phát của Mỹ đang tiến gần đến mục tiêu 2%, nhưng FED không nên vội vàng hạ lãi suất cho đến khi có bằng chứng rõ ràng về việc duy trì mức lạm phát thấp. Đồng USD tăng giá mạnh mẽ trong tuần qua. Chỉ số Dollar Index tăng gần 5% và lợi suất trái phiếu 10 tăng lên 4,15%, đã khiến chi phí cơ hội của việc nắm giữ bạc và bạch kim kém hấp dẫn hơn.

Ngoài ra, doanh số bán lẻ tháng 12 của Mỹ theo thống kê của Bộ Thương mại bất ngờ tăng trưởng 0,6% trong so với tháng trước, cao hơn 0,2 điểm phần trăm so với dự báo. Đây là lĩnh vực chiếm khoảng 70% giá trị nền kinh tế Mỹ, cho thấy sự vững vàng của quốc gia phát triển hàng đầu thế giới bất chấp môi trường lãi suất cao. Đồng bạc xanh càng được củng cố sức mạnh và gây sức ép cho giá kim loại quý. Ngoài ra, vai trò trú ẩn của bạc và bạch kim cũng được gia tăng khi tình hình căng thẳng địa chính trị khu vực Biển Đỏ có xu hướng leo thang.

3. Giá dầu chịu nhiều sức ép trong các phiên đầu tuần khi khi thị trường phản ứng tiêu cực với loạt dữ liệu kinh tế yếu của Trung Quốc và mối lo ngại về triển vọng nhu cầu tiêu thụ ảm đạm tăng thêm. Theo Tổng cục Thống kê Quốc gia Trung Quốc (NBS), tổng sản phẩm quốc nội (GDP) quý IV/2023 của nước này chỉ tăng 5,2% so với cùng kỳ năm ngoái, thấp hơn 0,1 điểm phần trăm so với dự báo. Trong khi đó, doanh số bán lẻ tháng 12/2023 tăng trưởng chậm lại, giá nhà ở tháng 12/2023 giảm mạnh nhất trong gần 9 năm.

Lịch sự kiện kinh tế

.jpg) Năng Lượng

Năng Lượng

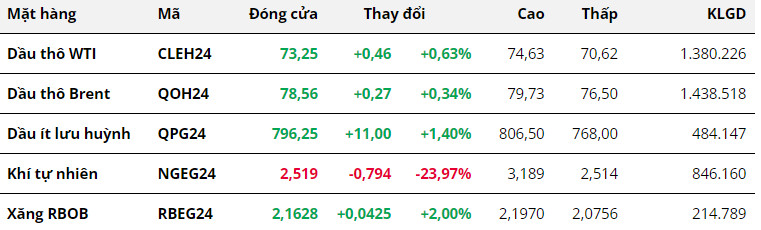

Theo MXV, giá dầu diễn biến tương đối giằng co trong tuần giao dịch 15 - 21/1 trước các thông tin cơ bản trái chiều. Một mặt, kinh tế Trung Quốc vẫn đang trì trệ làm tăng thêm mối lo ngại về nhu cầu tiêu thụ. Mặt khác, căng thẳng tại Trung Đông tiếp tục leo thang làm gia tăng rủi ro gián đoạn nguồn cung trong khu vực, hỗ trợ giá phục hồi.

Chốt phiên, giá dầu WTI tăng 0,63% lên 73,25 USD/thùng. Dầu Brent tăng 0,34% lên 78,56 USD/thùng.

Giá dầu chịu nhiều sức ép trong các phiên đầu tuần khi khi thị trường phản ứng tiêu cực với loạt dữ liệu kinh tế yếu của Trung Quốc và mối lo ngại về triển vọng nhu cầu tiêu thụ ảm đạm tăng thêm. Theo Tổng cục Thống kê Quốc gia Trung Quốc (NBS), tổng sản phẩm quốc nội (GDP) quý IV/2023 của nước này chỉ tăng 5,2% so với cùng kỳ năm ngoái, thấp hơn 0,1 điểm phần trăm so với dự báo. Trong khi đó, doanh số bán lẻ tháng 12/2023 tăng trưởng chậm lại, giá nhà ở tháng 12/2023 giảm mạnh nhất trong gần 9 năm.

Tuy nhiên, lực mua dần quay trở lại thị trường khi rủi ro địa chính trị tại Trung Đông tiếp tục leo thang, làm gia tăng tâm lý lo ngại nguồn cung gián đoạn trong khu vực. Mỹ đã tiến hành các chiến dịch quân sự nhằm vào lực lượng của Houthi và liệt nhóm phiến quân có trụ sở tại Yemen này vào danh sách các nhóm khủng bố. Đáng chú ý, hành động đáp trả của Pakistan đối với Iran đang báo động về sự bất ổn nghiêm trọng hơn trên khắp Trung Đông kể từ khi xung đột Israel - Hamas nổ ra vào ngày 7/10.

Trong khi đó, thời tiết lạnh khắc nghiệt và những thách thức trong vận hành vẫn đang làm gián đoạn khoảng 30% sản lượng dầu của North Dakota, bang sản xuất dầu lớn thứ ba của Mỹ. Cơ quan Quản lý Năng lượng North Dakota cho biết sản lượng dầu của bang có thể sẽ mất khoảng một tháng để phục hồi. Theo Bloomberg, sản lượng dầu trên khắp nước Mỹ đã bị cắt giảm khoảng 10 triệu thùng trong tuần này. Tổn thất tại lưu vực Permian của bang Texas và New Mexico ước tính vào khoảng 6 triệu thùng, trong khi khu vực Bakken của North Dakota ghi nhận con số gần 3,5 triệu thùng.

Báo cáo của hãng dịch vụ dầu khí Baker Hughes cho thấy số giàn khoan dầu của Mỹ, một chỉ báo về sản lượng tương lai, đã giảm 2 giàn xuống 497 giàn trong tuần kết thúc vào ngày 19/1. Ngoài ra, mới đây, Bộ Năng lượng Mỹ (DOE) thông báo Mỹ đã mua 3,2 triệu thùng dầu cho đợt giao hàng vào tháng 4/2024 để bổ sung vào Kho Dự trữ Chiến lược (SPR).

Ở một diễn biến khác, giá khí tự nhiên lao dốc gần 24% xuống mức thấp nhất trong hai tuần do dự trữ giảm ít hơn dự kiến và dự báo nhu cầu giảm do thời tiết ấm hơn vào cuối tháng 1. Cơ quan Quản lý Thông tin Năng lượng Mỹ (EIA) cho biết các công ty điện lực đã rút 154 tỷ feet khối (bcfd) khí đốt ra khỏi kho dự trữ trong tuần kết thúc vào ngày 12/1, thấp hơn mức giảm 164 bcf theo dự báo của Reuters. Trong khi đó, LSEG dự báo nhu cầu khí đốt của Mỹ, bao gồm cả xuất khẩu, sẽ giảm từ 154,1 bcfd trong tuần này xuống 139,9 bcfd vào tuần tới.

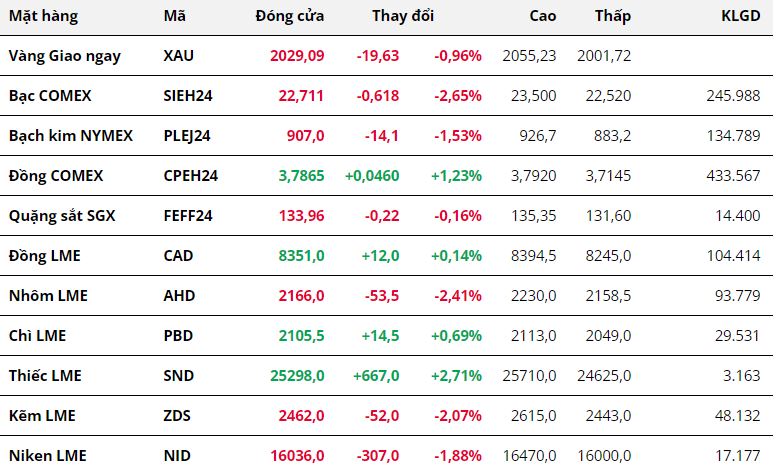

Kim Loại

Kết thúc tuần giao dịch 15/1 – 21/1, có 6 trong tổng số 10 sản phẩm trong nhóm kim loại đóng của trong sắc xanh. Kim loại quý đối diện với sức ép bán rõ rệt, khi đồng USD mạnh lên gây sức ép cho giá.

Giá bạc giảm 2,65% xuống còn 22,71 USD/ounce.

Bạch kim ghi nhận tuần giảm giá thứ hai, giảm 1,53% xuống 907 USD/ounce.

Kỳ vọng thị trường về lãi suất của Cục Dữ trữ Liên bang Mỹ (FED) đang có sự thay đổi, khi một số quan chức cho rằng FED không nên vội vàng cắt giảm chi phí vay. Thống đốc FED, ngài Christopher Waller cho rằng lạm phát của Mỹ đang tiến gần đến mục tiêu 2%, nhưng FED không nên vội vàng hạ lãi suất cho đến khi có bằng chứng rõ ràng về việc duy trì mức lạm phát thấp. Đồng USD tăng giá mạnh mẽ trong tuần qua. Chỉ số Dollar Index tăng gần 5% và lợi suất trái phiếu 10 tăng lên 4,15%, đã khiến chi phí cơ hội của việc nắm giữ bạc và bạch kim kém hấp dẫn hơn.

Ngoài ra, doanh số bán lẻ tháng 12 của Mỹ theo thống kê của Bộ Thương mại bất ngờ tăng trưởng 0,6% trong so với tháng trước, cao hơn 0,2 điểm phần trăm so với dự báo. Đây là lĩnh vực chiếm khoảng 70% giá trị nền kinh tế Mỹ, cho thấy sự vững vàng của quốc gia phát triển hàng đầu thế giới bất chấp môi trường lãi suất cao. Đồng bạc xanh càng được củng cố sức mạnh và gây sức ép cho giá kim loại quý. Ngoài ra, vai trò trú ẩn của bạc và bạch kim cũng được gia tăng khi tình hình căng thẳng địa chính trị khu vực Biển Đỏ có xu hướng leo thang.

Đối với nhóm kim loại cơ bản, diễn biến có phần trái chiều hơn.

Đồng COMEX đóng cửa với mức giá 3,78 USD/pound, tăng 1,23% so với tuần trước.

Rủi ro nguồn cung đồng bị đẩy lên cao, khi các nhà luyện kim Trung Quốc, quốc gia sản xuất đồng tinh chế lớn nhất thế giới, cho biết họ đang xem xét hạn chế sản xuất đồng tinh luyện trong quý II/2024 vởi biên lợi nhuận thu hẹp.

Trong khi đó, Ủy ban Đồng Chile (Cochilco) đã nâng dự báo giá đồng năm 2024 lên 3,85 USD/pound, tăng từ mức 3,75 USD/pound theo dự báo trước đó. Vào năm 2025, Cochico dự báo giá đồng đạt trung bình 3,9 USD/pound.

Trái ngược lại,

giá quặng sắt giảm nhẹ 0,16% xuống còn 133,96 USD/pound trong bối cảnh tăng trưởng kinh tế Trung Quốc yếu hơn kỳ vọng. GDP quý IV/2023 của Trung Quốc đạt mức tăng trưởng 5,2% so với cùng kỳ năm ngoái, thấp hơn 0,1 điểm phần trăm so với dự báo. Doanh số bán bất động sản Trung Quốc giảm 8,5% trong năm 2023, trong khi số vốn huy động của các nhà phát triển giảm 13,6%, phản ánh lĩnh vực nhà đất, vốn sử dụng lượng lớn sắt thép, vẫn đang chưa thể đi lên từ đáy. Điều này đã ảnh hưởng trực tiếp tới giá sắt thép vốn nhạy cảm nhất với dữ liệu và động thái kinh tế tại Trung Quốc.

Nông Sản

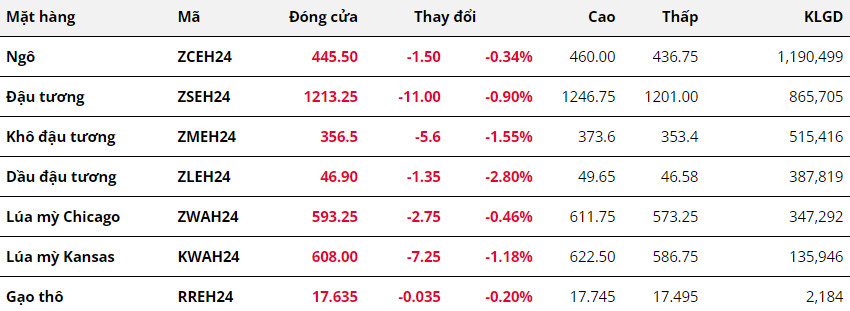

Khép lại tuần giao dịch 15 – 21/1, các mặt hàng nông sản đồng loạt đóng cửa trong sắc đỏ, tuy nhiên diễn biến có sự phân hóa rõ rệt. Giá hai mặt hàng ngũ cốc là ngô và lúa mì rung lắc mạnh, nhưng kết tuần với mức biến động không đáng kể. Trong khi đó, triển vọng mùa vụ khả quan tại Argentina cùng với thông tin về nhu cầu Trung Quốc có thể sụt giảm là nguyên chính gây áp lực mạnh mẽ đến nhóm họ đậu.

Đậu tương giảm tuần thứ 5 liên tiếp, chạm mốc thấp nhất trong hơn 2 năm qua. Nhập khẩu đậu tương trong quý I của Trung Quốc dự kiến giảm khoảng 20% so với cùng kỳ năm ngoái, sau khi hoạt động giết mổ kỷ lục đã khiến số lượng đàn lợn giảm và việc tồn kho tăng mạnh sẽ làm giảm nhu cầu mua hàng trong thời gian tới.

Ở một diễn biến khác, thời tiết thuận lợi tiếp tục thúc đẩy việc trồng trọt tại Argentina bước vào giai đoạn cuối cùng. Refinitiv dự báo, sản lượng đậu tương niên vụ 23/24 của nước này có thể đạt 50,4 triệu tấn, tăng 2% so với ước tính trước đó. Do đó, việc “bình thường hóa” sản xuất đậu tương ở Argentina vào năm nay được kỳ vọng có thể bù đắp sản lượng sụt giảm tại Brazil, giúp ổn định nguồn cung toàn cầu và gây sức ép đến các mặt hàng. Với việc lao dốc 1,55%, khô đậu tương đánh dấu tuần suy yếu thứ 9 liên tiếp. Trong khi đó, dầu đậu tương giảm mạnh nhất cả nhóm khi đánh mất 2,8% vào tuần trước.

Giá ngô diễn biến khá giằng co trong tuần qua. Mùa vụ thuận lợi ở Argentina đã gây áp lực lớn trên giá trong hai phiên đầu tuần. BCR dự báo, sản lượng ngô niên vụ 23/24 của Argentina có thể đạt mức kỷ lục mới là 60 triệu tấn. Tuy nhiên, xung đột ở Biển Đỏ leo thang đe dọa làm giảm 20% xuất khẩu ngũ cốc của Ukraine, gây ra gián đoạn chuỗi cung

ứng toàn cầu, đã giúp giá hồi phục trở lại. Lúa mì khép lại tuần giao dịch suy yếu thứ 3 liên tiếp. Việc các lô hàng lúa mì xuất khẩu của EU duy trì trên mốc 1 triệu tấn trong nhiều tuần liên tiếp cho thấy nguồn cung từ khối đang được đẩy mạnh ra thị trường, gây sức ép lớn đến giá. Ngược lại, căng thẳng leo thang ở Biển Đỏ cũng giúp giá lúa mì hồi phục trở lại trong những phiên cuối tuần.

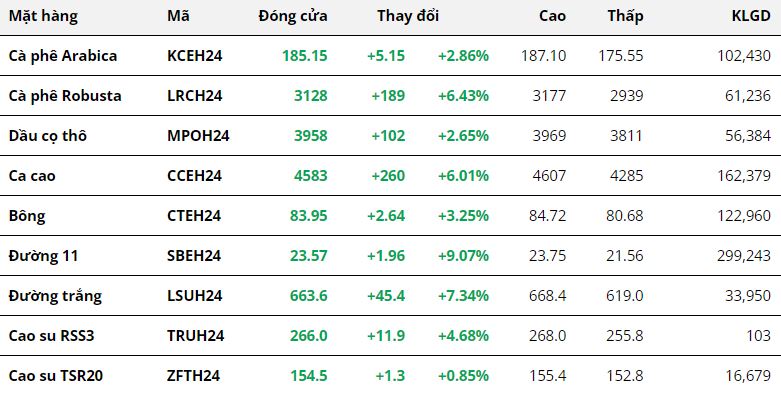

Nguyên Liệu Công Nghiệp

Kết thúc tuần giao dịch 15 - 21/1, sắc xanh bao phủ trên bảng giá các mặt hàng nhóm nguyên liệu công nghiệp. Trong đó, giá Robusta tăng mạnh 6,43%, tiến tới vùng cao nhất trong 16 năm. Lo ngại căng thẳng Biển Đỏ leo thang làm gián đoạn hoạt động cung ứng giữa các nước sản xuất và tiêu thụ Robusta hàng đầu thế giới đã đẩy giá tăng mạnh.

Trong tuần qua, tình hình xung đột trên Biển Đỏ trở nên nghiêm trọng với sự tham gia của Mỹ và Anh. Điều này khiến thị trường lo ngại chuỗi cung ứng vận chuyển giữa các quốc gia Châu Á như Việt Nam, Indonesia với các thị trường tiêu thụ hàng đầu như Mỹ và Châu Âu bị gián đoán. Khi đó, khả năng xảy ra khan hiếm nguồn cung cục bộ cao, đặc biệt khi các nước nhập khẩu khi chưa thể tìm được nguồn hàng thay thế từ các quốc gia sản xuất khác .

Giá Arabica cũng tăng 2,86% nhờ lực kéo từ giá Robusta và dữ liệu tồn kho đạt chuẩn trên Sở ICE bất ngờ yếu đi.

Trong tuần kết thúc ngày 21/1, tồn kho Arabica đạt chuẩn trên Sở ICE-US đã giảm 8.331 bao loại 60kg, đưa tổng số bao cà phê đã chứng nhận còn 253.108 bao. Điều này khá bất ngờ với thị trường khi dữ liệu tồn kho trước đó đã có sự hồi phục dù tốc độ còn chậm. Và sự đi xuống cũng đặt ra nghi ngờ về vấn đề nguồn cung trên thị trường ở hiện tại.

Trước đó, Cơ quan quan Cung ứng Mùa vụ thuộc chính phủ Brazil (CONAB) dự kiến, sản lượng cà phê trong năm 2024 của Brazil đạt 58,08 triệu bao loại 60kg, tăng 5,5% so với năm 2023.

Đồng thời, Hiệp hội Những nhà Xuất khẩu Cà phê Brazil cho biết quốc gia Nam Mỹ này đã xuất đi 3,78 triệu bao cà phê dạng hạt, tăng 31% so với tháng 12/2022.

Trên thị trường nội địa, ghi nhận trong sáng nay (22/1), giá cà phê nhân xô tại Tây Nguyên và các tỉnh Nam Bộ cũng đồng loạt tăng mạnh 1.400 đồng/kg. Theo đó, cà phê trong nước hiện được thu mua quanh mức 71.800 - 72.500 đồng/kg.

Dẫn đầu đà tăng trong tuần qua là giá mặt hàng đường 11, cao hơn tham chiếu khoảng 9,07%. Thời tiết nắng nóng tại khu vực Trung Nam của Brazil, nơi sản xuất đường chính, khiến thị trường dấy lên lo ngại về hoạt động sản xuất thời gian tới. Cùng với đó, những lo ngại về mùa vụ kém khả quan tại Ấn Độ và Thái Lan vẫn có những tác động hỗ trợ đến giá.

Nguồn: Sở giao dịch hàng hóa phái sinh Việt Nam MXV & VMEX