Tóm tắt tin tức chung

1. Sau khi tụt khỏi mức đỉnh hơn 5% vào đầu tuần này, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã tăng lên khoảng 4,95% trong phiên hôm qua.

2. Đồng USD đang được hỗ trợ bởi dữ liệu kinh tế tích cực tại Mỹ, trái với bức tranh kinh tế có phần tiêu cực hơn tại Anh hay khu vực châu Âu.

Cụ thể, dữ liệu Bộ Thương mại Mỹ công bố hôm qua cho thấy doanh số bán nhà mới dành cho một gia đình ở Mỹ đã tăng lên mức cao nhất trong vòng 19 tháng trong tháng 9/2023. Trong khi đó, số liệu được công bố vào thứ Ba cũng cho thấy lĩnh vực sản xuất của Mỹ đã thoát khỏi tình trạng thu hẹp kéo dài suốt 5 tháng, đồng thời lĩnh vực dịch vụ tăng tốc

Ngoài ra, S&P Global cho biết nhu cầu tiêu thụ mặc dù vẫn đang ở mức yếu, tuy nhiên tốc độ giảm ghi nhận chậm nhất kể từ tháng 4/2023. Về phía nguồn cung, các doanh nghiệp sản xuất với tốc độ nhanh nhất kể từ tháng 4/2023.

3. Chủ tịch Liên đoàn United Auto Workers (UAW), Shawn Fain, cho biết Ford Motor và UAW đã đạt được thỏa thuận lao động dự kiến về một hợp đồng 4 năm rưỡi với mức tăng lương kỷ lục 25%, sau cuộc đình công kéo dài 6 tuần. Đây là thỏa thuận đầu tiên đạt được giữa liên đoàn và 1 trong 3 nhà sản xuất ô tô của Detroit kể từ cuộc đình công bắt đầu từ ngày 15/9.

4. Khảo sát của Reuters cho thấy 17/27 chuyên gia kinh tế (63%) dự bảorằng Ngân hàng Trung ương Nhật Bản (BOJ) sẽ chấm dứt chính sách lãi suất âm vào năm 2024, tăng từ mức lần lượt 52% và 41% trong khảo sát tháng 9 và tháng 8. Có 70% chuyên gia dự báo BOJ chấm dứt chính sách kiểm soát đường cong lợi suất (YCC) vào cuối năm 2024, giảm so với mức 78% trong khảo sát tháng trước.

Lịch sự kiện kinh tế

.jpg) Năng Lượng

Năng Lượng

Giá dầu đảo chiều tăng mạnh cuối phiên

Giá dầu đảo chiều tăng mạnh cuối phiên

Căng thẳng ở Trung Đông leo thang khi Israel tăng cường ném bom vào phía Nam dải Gaza, chuẩn bị cho một cuộc tấn công trên bộ. Mối lo nguồn cung dầu bị ảnh hưởng đã kéo giá dầu bật tăng mạnh vào cuối phiên giao dịch.

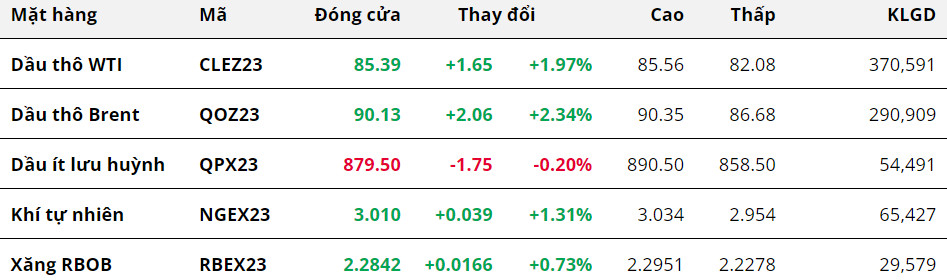

Cụ thể, giá dầu WTI chốt phiên ở mức 85,39 USD/thùng, tăng 1,97% so với phiên trước. Giá dầu Brent tăng 2,34% lên 90,13 USD/thùng.

Helima Croft, trưởng bộ phận chiến lược hàng hóa toàn cầu tại RBC Capital Markets, cho rằng Mỹ có thể sẽ thắt chặt việc thực thi lệnh trừng phạt đối với xuất khẩu dầu thô của Iran vì xung đột Hamas - Israel và sự hậu thuẫn của Iran đối với Hamas.

Ngoài ra, theo truyền thông Thổ Nhĩ Kỳ và Libya, Hạ viện (HoR) có trụ sở ở phía Đông Libya đã kêu gọi các Chính phủ ngừng xuất khẩu dầu và khí đốt sang các nước ủng hộ Israel, trong trường hợp các vụ thảm sát tại quốc gia Trung Đông này vẫn tiếp tục xảy ra.

Về phía nhu cầu, công ty nghiên cứu IIR Energy cho biết các nhà máy lọc dầu của Mỹ dự kiến sẽ giảm công suất lọc dầu ngoại tuyến khoảng 2,2 triệu thùng/ngày trong tuần kết thúc vào ngày 27/10. Điều này đồng nghĩa với việc tổng công suất lọc dầu sẵn có trong tuần này của Mỹ sẽ tăng thêm 273.000 thùng/ngày. Thông lượng lọc dầu của các nhà máy tại Mỹ tăng trở lại có thể thúc đẩy nhu cầu dầu thô, hạn chế dòng chảy dầu xuất khẩu.

Thêm vào đó, Bộ Thương mại Trung Quốc cho biết quốc gia này dự kiến sẽ đặt hạn ngạch nhập khẩu dầu thô trong năm 2024 cho các công ty tư nhân ở mức 243 triệu tấn, cao hơn 20% so với con số 203,64 triệu tấn được phân bổ tính đến tháng 10/2023. Điều này có thể khiến các công ty tư nhân tăng cường công suất lọc dầu và thúc đẩy nhu cầu nhập khẩu dầu thô.

Trước đó, giá dầu gặp áp lực trong phần lớn thời gian phiên do tồn kho Mỹ tăng trái chiều với mức dự báo. Theo Cơ quan Thông tin Năng lượng Mỹ (EIA), tồn kho dầu thô thương mại của Mỹ trong tuần kết thúc ngày 20/10 bất ngờ tăng thêm 1,3 triệu thùng, trái ngược hoàn toàn so với mức giảm mạnh 2,7 triệu thùng trong báo cáo của Viện Dầu khí Mỹ (API). Tồn kho xăng cũng ghi nhận mức tăng 156.000 thùng, trong khi thị trường kỳ vọng mức giảm 1,2 triệu thùng.

Kim Loại

Kết thúc ngày giao dịch 25/10, sắc xanh đỏ đan xen trên bảng giá thị trường kim loại. Đối với nhóm kim loại quý,

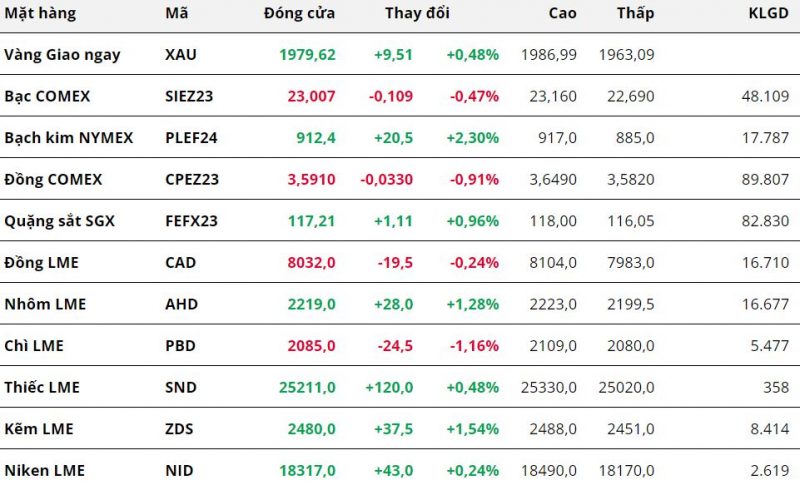

giá bạc nối dài đà giảm sang phiên thứ ba liên tiếp khi giảm 0,47% xuống 23 USD/ounce. Trái lại,

giá bạch kim tăng 2,3% lên mức 912,4 USD/ounce, trong khi giá vàng đóng cửa tại mức 1.979,62 USD/ounce sau khi phục hồi 0,48%.

Đà tăng giá của nhóm kim loại quý đang bị bản lại bởi sự mạnh lên của đồng USD và lợi suất trái phiếu Mỹ tăng cao.

Đồng USD đang được hỗ trợ bởi dữ liệu kinh tế tích cực tại Mỹ, trái với bức tranh kinh tế có phần tiêu cực hơn tại Anh hay khu vực châu Âu.

Cụ thể, dữ liệu Bộ Thương mại Mỹ công bố hôm qua cho thấy doanh số bán nhà mới dành cho một gia đình ở Mỹ đã tăng lên mức cao nhất trong vòng 19 tháng trong tháng 9/2023. Trong khi đó, số liệu được công bố vào thứ Ba cũng cho thấy lĩnh vực sản xuất của Mỹ đã thoát khỏi tình trạng thu hẹp kéo dài suốt 5 tháng, đồng thời lĩnh vực dịch vụ tăng tốc.

Điều này chỉ ra rằng sức khỏe nền kinh tế lớn nhất thế giới vẫn ổn định và gián tiếp củng cố cho đà tăng của đồng dollar Mỹ. Chỉ số Dollar Index kết phiên tăng 0,24% lên 106,53 điểm, mức cao nhất trong gần 1 tuần. Hơn nữa, lợi suất trái phiếu Mỹ kỳ hạn 10 năm đã tăng 14 điểm cơ bản lên mức 4,95% trong phiên giao dịch hôm qua.

Do vậy, đồng USD mạnh lên và lợi suất trái phiếu tăng cao đã làm tăng chi phí cơ hội nắm giữ kim loại quý, gây sức ép tới giá bạc.

Trái lại, bạch kim nhận được mức tăng mạnh nhờ vào một số lo ngại về nguồn cung. Công ty khai thác kim loại nhóm bạch kim (PGM) Sibanye Stillwater, nhà khai thác bạch kim lớn thứ ba thế giới, cho biết vào ngày 25/10 rằng họ có thể đóng cửa bốn trục khai thác PGM ở Nam Phi.

Đối với nhóm kim loại cơ bản,

giá đồng COMEX suy yếu sau 2 phiên tăng liên tiếp, đóng cửa tại mức 3,59 USD/pound sau khi giảm 0,91%. Trái lại,

giá quặng sắt nối dài đà tăng sang phiên thứ ba liên tiếp nhờ mức tăng 0,96%, chốt phiên tại 117,21 USD/tấn.

Sau khi ghi nhận mức tăng giá tích cực trong phiên trước đó nhờ vào việc Trung Quốc kích thích kinh tế, giá đồng và quặng sắt đồng loạt gặp áp lực trong phiên giao dịch hôm qua do tâm lý lạc quan trên thị trường đã bị lấn át bởi lo ngại triển vọng tiêu thụ kém sắc. Điều này lý giải cho việc giá quặng sắt vẫn tăng tuy nhiên mức tăng đã thu hẹp hơn hẳn so với phiên giao dịch trước đó.

Cụ thể, triển vọng tiêu thụ đồng hay quặng sắt trong lĩnh vực bất động sản càng trở nên bi quan khi mà nhà phát triển bất động sản hàng đầu Trung Quốc, Country Garden, đã chính thức rơi vào tình trạng vỡ nợ, do Bloomberg đưa tin hôm qua. Việc tập đoàn này rơi vào tình trạng vỡ nợ sẽ làm nghiêm trọng thêm cuộc khủng hoảng bất động sản kéo dài tại Trung Quốc.

Hơn nữa, việc Trung Quốc hạn chế sản lượng thép cũng là yếu tố làm giảm sức mua quặng sắt, nguyên liệu đầu vào cho sản xuất thép. Theo Hiệp hội Sắt thép Trung Quốc (CISA), việc sản xuất thép tại Trung Quốc sẽ cần được điều chỉnh trong những tháng tới để phù hợp với nhu cầu giảm theo mùa. Ngoài ra, các quan chức CISA cho biết thêm, cung và cầu thép của Trung Quốc trong quý IV/2023 sẽ giảm.

Nông Sản

.jpg)

Đóng cửa phiên giao dịch ngày 25/10, giá khô đậu lại tiếp tục dẫn dắt biến động của giá đậu tương. Tuy nhiên, thị trường đã suy yếu trở lại do áp lực chốt lời sau chuỗi bật tăng mạnh trước đó. Lực bán cũng chiếm ưu thế đối với giá ngô khi mặt hàng này ghi nhận chuỗi 4 phiên giảm liên tiếp. Trọng tâm của thị trường đang dần chuyển từ Mỹ sang mùa vụ của các nước Nam Mỹ.

Sở Giao dịch Ngũ cốc Rosario (BCR) cho biết, Argentina đã nhận được lượng mưa thuận lợi trong vòng vài ngày qua, bao phủ tới 90% diện tích nông nghiệp trọng điểm của quốc gia này. Với việc mưa xuất hiện liên tục, độ ẩm đất được cải thiện đã hỗ trợ cho quá trình nảy mầm của ngô, đậu tương và giai đoạn phát triển năng suất quan trọng của lúa mì. BCR dự báo Argentina sẽ tiếp tục nhận thêm mưa trong những ngày tới. Triển vọng thời tiết thuận lợi đã khiến cho giá của 3 loại nông sản chính suy yếu trong phiên hôm qua.

Tuy nhiên, đà suy yếu của giá đậu tương đã bị chặn lại khi giá tiếp cận vùng hỗ trợ tâm lý 1300. Hãng tư vấn AgRural cho biết, các nhà sản xuất ở khu vực Trung Tây của Brazil đang đợi những cơn mưa xuất hiện lan rộng hơn để quyết định hướng canh tác cho nhiều loại cây trồng, đặc biệt là đậu tương. Nếu điều kiện thời tiết tiếp tục diễn ra tiêu cực, nhiều khả năng nông dân tại khu vực sản xuất trọng điểm của Brazil sẽ quyết định trồng lại hàng trăm nghìn héc-ta. Trái ngược với mùa vụ thuận lợi của Argentina, lo ngại đối với mùa vụ Brazil đã hạn chế đà giảm của giá đậu tương.

Nguyên Liệu Công Nghiệp

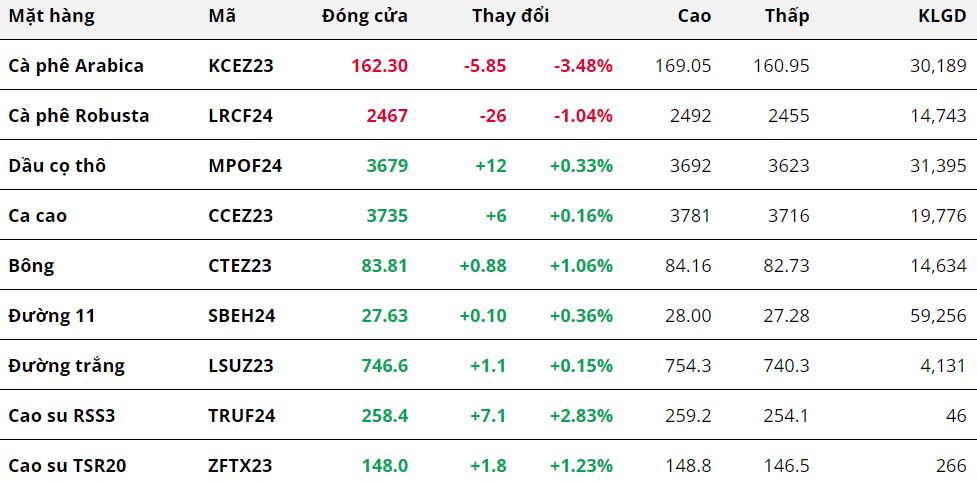

Trái ngược với diễn biến trên thị trường năng lượng, trên nguyên liệu công nghiệp, mặc dù có tới 8 mặt hàng tăng giá nhưng đà giảm mạnh của giá hai mặt hàng cà phê gây ra chú ý lớn. Cụ thể, giá Arabica đã quay đầu giảm mạnh 3,48% sau khi chạm mức cao nhất trong 4 tháng. Giá Robusta tiếp tục suy yếu trong phiên hôm qua với mức giảm 1,04%.

Thống kê từ Hiệp hội Những nhà Xuất khẩu Cà phê Brazil (CECAFE) cho thấy xuất khẩu đang tăng trưởng tốt tại quốc gia sản xuất cà phê lớn nhất thế giới. Cụ thể, trong 24 ngày đầu tháng 10, quốc gia này đã xuất đi 2,61 triệu bao Arabica dạng hạt, gần gấp đôi mức 1,4 triệu bao trong cùng kỳ tháng trước. Cùng trong thời gian này, gần 500.000 bao Robusta dạng hạt đã được xuất khẩu, cao hơn mức cùng kỳ tháng trước và tăng gấp 4 lần tổng lượng cà phê xuất đi trong tháng 10/2022.

Ở một diễn biến đáng chú ý khác, giá bông ghi nhận mức tăng hơn 1% trong phiên hôm qua khi thị trường chờ đợi số liệu từ báo cáo xuất khẩu hàng tuần.

Trong báo cáo tuần trước, cả bán hàng và xuất khẩu bông đều có sự cải thiện so với dữ liệu trong tuần trước đó. Cụ thể, trong tuần kết thúc ngày 12/10, Mỹ đã bán và xuất khẩu lần lượt 71.300 và 109.900 kiện bông, tăng lần lượt 64%, 6% so với dữ liệu thấp kỷ lục trong báo cáo trước đó.

Trên thị trường nội địa, ghi nhận trong sáng nay, giá cà phê trung bình ở mức 60.000đ/kg hạ khoảng 100 - 200 đồng so với ngày hôm trước. Trong đó, giá cà phê nhân xô tại các tỉnh Tây nguyên giảm khoảng 100 đồng, xuống dao động trong khoảng 60.200 - 61.000 đồng/kg.

Nguồn: Sở giao dịch hàng hóa phái sinh Việt Nam MXV & VMEX & QMV Group, hanghoa247