Tóm tắt tin tức chung

1. PMI dịch vụ tháng 8 của Mỹ: 51,0 so với dự kiến là 52,2

2. Doanh số bán nhà mới trong tháng 7 của Mỹ: 714 nghìn so với dự kiến là 705 nghìn

3. Niềm tin tiêu dùng của Eurozone trong tháng 8: -16,0 so với -14,3 dự kiến

4. Lãnh đạo Wagner Yevgeny Prigozhin được cho là đã thiệt mạng trong một vụ tai nạn máy bay

5. Evergrande đã đệ đơn xin bảo hộ phá sản tại Mỹ, nhà phát triển bất động sản lớn nhất nhì Trung Quốc là Country Garden đang trên bờ vực vỡ nợ trái phiếu. Hàng chục công ty bất động sản tư nhân ở Trung Quốc cũng có nguy cơ mất khả năng thanh toán nợ.

6. Giới đầu tư nín thở chờ quân domino tiếp theo đổ xuống, kích hoạt ‘khoảnh khắc Lehman’ tại Trung Quốc

Lịch sự kiện kinh tế

.jpg)

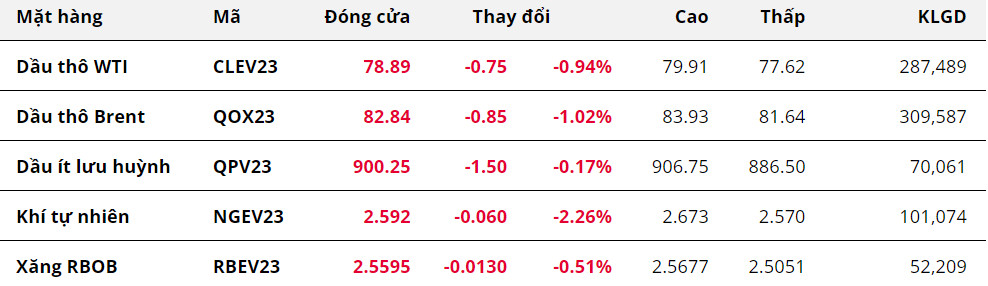

Năng Lượng

Kết thúc phiên giao dịch ngày 23/08, dầu thô ghi nhận phiên giảm giá thứ 3 liên tiếp trước các tín hiệu bù đắp tích cực hơn về phía nguồn cung

, trong khi bức tranh vĩ mô tại một số quốc gia tiêu thụ lớn khá yếu. Cụ thể, giá dầu WTI giảm 0,94% xuống 78,89 USD/thùng và

dầu Brent chốt phiên ở mức 82,84 USD/thùng, giảm 1,02% so với phiên trước đó.

Sản lượng dầu thô của Iran sẽ đạt 3,4 triệu thùng/ngày vào cuối tháng 9, theo Bộ trưởng Dầu mỏ Iran được truyền thông nhà nước dẫn lời, mặc dù các lệnh trừng phạt của Mỹ vẫn được áp dụng. Điều đó đồng nghĩa với việc quốc gia này sẽ bổ sung khoảng 0,6 triệu thùng dầu/ngày ra thị trường.

Ngoài ra, theo hãng tin Reuters, các quan chức Mỹ đang soạn thảo một đề xuất nhằm giảm bớt các lệnh trừng phạt đối với ngành dầu mỏ của Venezuela, cho phép nhiều công ty và quốc gia hơn nhập khẩu dầu thô từ Venezuela, nếu quốc gia Nam Mỹ này tiến tới một cuộc bầu cử tổng thống tự do và công bằng hơn.

Việc Chính phủ của Tổng thống Mỹ Joe Biden sẵn sàng giảm nhẹ các lệnh trừng phạt đối với Venezuela nếu nước này nỗ lực khôi phục nền dân chủ, sẽ mở ra cơ hội cho việc gia tăng nguồn cung dầu. Các yếu tố này đã tiếp tục tạo sức ép lên giá dầu.

Đà giảm của giá dầu chỉ chững lại trong phiên hôm qua sau báo cáo của Cơ quan Quản lý Thông tin Năng lượng Mỹ (EIA) cho thấy tồn kho dầu thô thương mại giảm 6,1 triệu thùng trong tuần kết thúc ngày 18/08, giảm nhiều hơn so với báo cáo của Viện dầu khí Mỹ (API) với mức giảm 2,4 triệu thùng khi hoạt động lọc dầu đạt mức cao nhất năm 2020. Thông lượng lọc dầu của các nhà máy đã tăng 30.000 thùng/ngày trong tuần trước lên 16,78 triệu thùng/ngày, mức cao nhất kể từ tháng 1/2020.

Kim Loại

Đối với nhóm kim loại quý, giá bạc dẫn dắt đà tăng của nhóm khi bật tăng 4,02% lên 24,39 USD/ounce. Đây cũng là phiên đánh dấu mức tăng mạnh nhất của giá bạc trong vòng 6 tuần. Giá bạch kim lấy lại mốc 900 USD/ounce sau khi tăng 1,37%. MXV cho biết, sự sụt giảm của lợi suất trái phiếu Mỹ và đồng USD suy yếu đã hỗ trợ cho dòng tiền quay trở lại thị trường kim loại quý.

Dữ liệu của S&P Global công bố hôm qua cho thấy hoạt động kinh doanh tại Mỹ đã có dấu hiệu chậm lại trong tháng 8, do nhu cầu không đạt được như kỳ vọng. Cụ thể, chỉ số quản lý thu mua (PMI) sản xuất sơ bộ của Mỹ chỉ đạt 47 điểm trong tháng 8, thấp hơn 2,3 điểm so với dự báo của các chuyên gia kinh tế. Bên cạnh đó, chỉ số PMI dịch vụ chỉ đạt 51 điểm trong tháng 8, không đạt được mức 52,3 điểm theo kỳ vọng của giới phân tích và là mức thấp nhất kể từ tháng 2/2023.

Dữ liệu cho thấy nền kinh tế Mỹ bắt đầu có dấu hiệu suy yếu do bị đè nặng bởi áp lực lãi suất cao. Nền kinh tế hạ nhiệt đồng nghĩa với áp lực lạm phát giảm bớt, điều này làm gia tăng kỳ vọng về chính sách mềm mỏng hơn của Cục Dự trữ Liên bang Mỹ (Fed). Đồng USD suy yếu ngay sau khi dữ liệu PMI được công bố. Chỉ số Dollar Index giảm 0,14% xuống 103,42 điểm. Trong khi đó, lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm 13 điểm cơ bản từ mức cao nhất trong gần 16 năm đạt được trong phiên trước.

Điều này lập tức làm giảm chi phí giao dịch kim loại nói chung, đồng thời thúc đẩy vai trò trú ẩn an toàn của kim loại quý, từ đó hỗ trợ cho giá.

Đối với nhóm kim loại cơ bản, giá đồng tăng 1,37% lên mức cao nhất trong hơn 2 tuần, do được hỗ trợ kép bởi sự suy yếu của đồng USD và triển vọng tiêu thụ khởi sắc hơn trong mùa xây dựng cao điểm giai đoạn cuối năm của Trung Quốc. Hơn nữa, lĩnh vực sản xuất ô tô và thiết bị gia dụng tăng trưởng tốt tại Trung Quốc cũng là yếu tố giúp củng cố sức mua trên thị trường đồng.

Trong khi đó, giá quặng sắt nối dài đà tăng sang phiên thứ 7 liên tiếp khi tăng 2,32% lên 113,23 USD/tấn. Nhu cầu tiêu thụ được kỳ vọng dần tăng lên khi Trung Quốc đang chuyển sang những tháng vàng cho hoạt động xây dựng. Điều này có thể giúp nâng cao tốc độ hoạt động sản xuất và thu hẹp kho dự trữ quặng sắt trong thời gian tới. Bên cạnh đó, tồn kho quặng sắt của Trung Quốc đang ở mức thấp có thể thúc đẩy nhu cầu nhập khẩu tăng cao trong thời gian tới. Tính đến tuần kết thúc ngày 18/08, tồn kho quặng sắt tại Trung Quốc chỉ còn 11,7 triệu tấn, giảm 14,5% so với mức 13,4 triệu tấn trong tuần đầu tiên của năm nay.

Mặt khác, triển vọng tiêu thụ quặng sắt làm đầu vào cho sản xuất thép tăng cao tại Nhật Bản, quốc gia sản xuất thép lớn thứ ba thế giới, cũng là yếu tố hỗ trợ cho giá quặng sắt duy trì được đà tăng.

Cụ thể, Liên đoàn Sắt thép Nhật Bản cho biết sản lượng thép thô của Nhật Bản đạt 7,39 triệu tấn trong tháng 7, tăng 0,9% so với cùng kỳ năm ngoái và tăng 0,8% so với tháng 6. Đây là lần tăng lần đầu tiên sau 19 tháng nhờ sự phục hồi trong hoạt động sản xuất ô tô.

Ngoài ra, Bộ Kinh tế, Thương mại và Công nghiệp Nhật Bản (METI) dự báo rằng sản lượng thép thô của Nhật Bản sẽ tăng 2,2% trong quý III so với một năm trước đó, nhờ sản xuất ô tô tăng trưởng tốt hơn và xuất khẩu cao hơn.

Nông Sản

Lấy lại đà khởi sắc sau hai phiên đóng cửa trong sắc đỏ, ngô đã bật tăng hơn 2,2% trong phiên hôm qua

, đồng thời ghi nhận mức tăng mạnh nhất nhóm nông sản. Trong bối cảnh không xuất hiện thêm thông tin gây sức ép lên giá, lực mua đối với ngô được duy trì và dần mở rộng hơn từ khi mở cửa đến khi kết phiên giao dịch.

Yếu tố chính thúc đẩy giá ngô trong phiên vừa rồi là kết quả ngày thứ hai của chuyến khảo sát mùa vụ hàng năm tại Midwest.

Tương tự như ngô, giá lúa mì hợp đồng kỳ hạn tháng 09 đóng cửa phiên giao dịch ngày hôm qua với mức tăng mạnh gần 1,8%. Giá được hỗ trợ mạnh mẽ bởi lo ngại về triển vọng nguồn cung ngũ cốc ở Biển Đen cũng như tình trạng mất an ninh lương thực toàn cầu sau khi Nga tiếp tục tấn công vào các cơ sở ngũ cốc của Ukraine.

Mặc dù suy yếu trong buổi sáng trước kết quả khả quan trong ngày thứ 2 của cuộc khảo sát mùa vụ tại Midwest (Crop Tour 2022), giá đậu tương đã hồi phục trở lại và khép lại phiên hôm qua với mức tăng hơn 1%. Triển vọng nhu cầu gia tăng từ Trung Quốc là yếu tố chính giúp lý giải cho đà tăng của giá trong hôm qua.

Giá khô đậu tương hợp đồng tháng 12 ghi nhận mức tăng 1,52% sau khi đóng cửa phiên hôm qua, trong bối cảnh nhu cầu tiêu thụ có sự cải thiện. USDA cho biết, các nhà xuất khẩu Mỹ đã ký đơn hàng giao 100.000 tấn khô đậu trong niên vụ 23/24 cho một nước giấu tên. Giá dầu đậu tương cũng ghi nhận mức tăng lên tới gần 2% sau khi kết thúc phiên hôm qua, chủ yếu nhờ đà khởi sắc của giá dầu cọ.

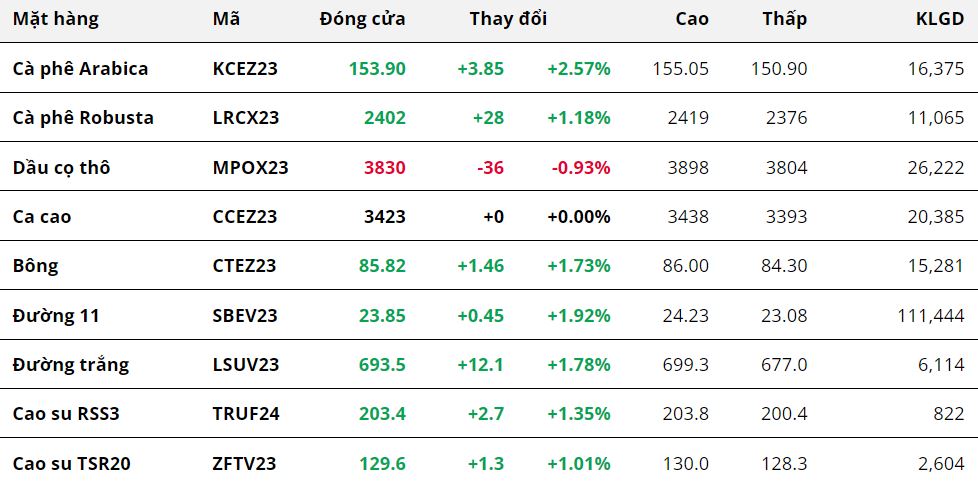

Nguyên Liệu Công Nghiệp

Kết thúc ngày giao dịch 23/8, sắc xanh trở lại áp đảo trên bảng giá các mặt hàng nhóm nguyên liệu công nghiệp.

Giá Arabica bất ngờ bật tăng gần 3% so với tham chiếu do đồng Real của Brazil tăng mạnh. Chênh lệch tỷ giá USD/Real thu hẹp, đã phần nào hạn chế nhu cầu bán hàng của nông dân Brazil. Trước đó, giới chuyên gia cũng cảnh báo, giá Arabica ở mức thấp như hiện tại có thể khiến nông dân không mặn mà với việc bán hàng vụ mới.

Trong khi đó, xuất khẩu cà phê vẫn được đẩy mạnh bởi nông dân tại Uganda, quốc gia cung ứng cà phê nói chung lớn thứ 4 thế giới. Nước này đã xuất khẩu 645.832 bao cà phê loại 60kg trong tháng 07 vừa qua, tăng 12% so với lượng cà phê vận chuyển ra nước ngoài trong cùng kỳ năm trước, Cơ quan Phát triển Cà phê Uganda (UCDA) cho biết.

Giá Robusta cũng ghi nhận mức tăng hơn 1% trong phiên hôm qua nhờ lực kéo từ giá Arabica cũng như lo ngại về vấn đề tồn kho Robusta trên Sở ICE đang ở mức thấp nhất từng ghi nhận kể từ năm 2016.

Trong một diễn biến đáng chú ý khác, giá đường 11 cũng chứng kiến phiên tăng ấn tượng khi đóng cửa giá cao hơn khoảng 2% so với tham chiếu. Ấn Độ dự kiến cấm xuất khẩu đường sau 7 năm khiến thị trường gia tăng lo ngại vấn đề thiếu hụt nguồn cung trong niên vụ 2023/24.

Trước đó, thị trường cũng đứng trước lo ngại vấn đề thiếu hụt nguồn cung đường trên phạm vi toàn cầu khi các hãng phân tích lớn đều dự đoán cán cung cung – cầu đường niên vụ 2023/24 sẽ thâm hụt do sự sụt giảm sản lượng tại các quốc gia sản xuất lớn như Ấn Độ, Thái Lan…

Nguồn: Trung tâm tin tức sở giao dịch hàng hóa phái sinh Việt Nam & VMEX.